Aktuelles rund um Ihre Absicherung & Vorsorge

November 2022

Nachhaltigkeit: Wie grün kann (m)eine Versicherung sein?

Nachhaltigkeit spielt in unserer Gesellschaft eine immer größere Rolle. Gut so, denn schließlich legt unser Handeln den Grundstein für eine lebenswerte Zukunft aller Folgegenerationen. Insbesondere Umweltkriterien spielen eine wachsende Rolle bei Kaufentscheidungen. Dieses verantwortungsvolle Handeln beschränkt sich nicht nur auf Lebensmittel, Mobilität oder Kleidung, sondern betrifft auch immer mehr die Bereiche Absicherung und Vorsorge.

weiterlesen...

Nachhaltige Geldanlagen haben in der jüngsten Vergangenheit eine hohe Nachfrage erfahren. Immer mehr Deutsche können sich auch vorstellen, eine nachhaltige Versicherung abzuschießen, wie eine Allensbach-Umfrage ergab. Dabei fragen sich noch immer viele Verbraucher, wie eine grüne Versicherung überhaupt funktionieren kann?

Nachhaltigkeit gewinnt an Bedeutung

Anteil der Deutschen, die sich den Abschluss einer nachhaltigen Versicherung vorstellen können

Quelle: Allensbach-Umfrage, Juli 2021, n=1028 ab 16 Jahren

© www.gdv.de | Gesamtverband der Deutschen Versicherungswirtschaft (GDV)

Da es (noch) keine verbindlichen Standards und Definitionen für nachhaltige Versicherungen gibt, zeigt sich der Markt noch recht heterogen. Als gemeinsame Basis gelten die drei Nachhaltigkeitskriterien aus Umwelt, Soziales und Unternehmensführung. Die bekannte Abkürzung „ESG“, stammt aus den englischen Bedeutungen Enviroment (Umwelt), Social (Soziales) und Governance (Unternehmensführung).

Nachhaltigkeit bei den Versicherern

Wie für jedes Unternehmen wachsen auch für Versicherungsgesellschaften die Anforderungen, nachhaltig zu agieren. Großen Einfluss können die Versicherer über die Verwendung der Kundenbeiträge ausüben, also über ihre eigene Kapitalanlage. Immer mehr Versicherer agieren hier nach Ausschlusskriterien, wodurch bestimmte Investments verboten sind (z.B. in Waffen, Tabak oder Menschenrechtsverletzungen) oder auch Positivlisten, wo gezielt in Projekte und Objekte investiert wird, die nachgewiesener Maßen nachhaltig sind (z.B. Krankenhäuser, Schulen, Windparks).

Nachhaltige Altersvorsorge

Grüne Investitionsmöglichkeiten stehen zunehmend auch den Kunden zur Verfügung. So stehen bei fondsgebundenen Rentenversicherungen mittlerweile bei fast jedem Anbieter eine Vielzahl nachhaltiger Fonds zur Verfügung, in die der Kunde seine Sparbeiträge investieren kann. Damit lassen sich Vermögensaufbau und der Wunsch mit seinem Geld etwas „Gutes tun“ zu wollen prima verbinden.

Nachhaltige Versicherungen

Bei Sachversicherungen, wie zum Beispiel der Hausrat-, Haftpflicht- oder Kfz-Versicherung sind die Anbieter sehr kreativ, um ihren Tarifen einen grünen Stempel aufzudrücken. Über Sinn und Unsinn kann man hier streiten, ein paar Ansätze scheinen sich jedoch durchzusetzen.

Insbesondere der Punkt der „Mehrleistungen“ findet sich hier bei nachhaltigen Sachversicherungen. Hier leisten die grünen Tarife im Schadenfall mehr, wenn bei der Neuanschaffung auf Nachhaltigkeit geachtet wird. Muss zum Beispiel die alte Waschmaschine durch einen Hausratschaden ersetzt werden, bekommt der Versicherte mehr Geld von der Versicherung, wenn er ein besonders energieeffizientes Neugerät von der Entschädigung kauft.

Bei Krankenversicherungen können spezielle Präventionsangebote und Leistungen aus der Alternativmedizin den Tarifen einen grüneren Anstrich verleihen. Kfz-Versicherer honorieren niedrige Emissionswerte mit niedrigen Prämien und in der Unfall- oder Pflegeversicherung werden soziale Hilfeleistungen geboten.

Grüne Vorsorge gewünscht?

Wie Sie sich vor Cybercrime schützen können

Mobbing, Betrug und Erpressung sind nur einige Straftaten, die sich immer mehr ins Internet verlagern. Falschbehauptungen und diskreditierende Kommentare über Personen, Fake-Shops oder Datendiebstahl mit anschließender „Lösegeld“-Forderung – im Schutz der Anonymität kommen die Täter in der digitalen Welt oft ungeschoren davon. Opfer von Cyberattacken müssen hingegen mit Schäden an Seele, Psyche und Geldbeutel leben.

weiterlesen...

Präventionsmaßnahmen erhöhen

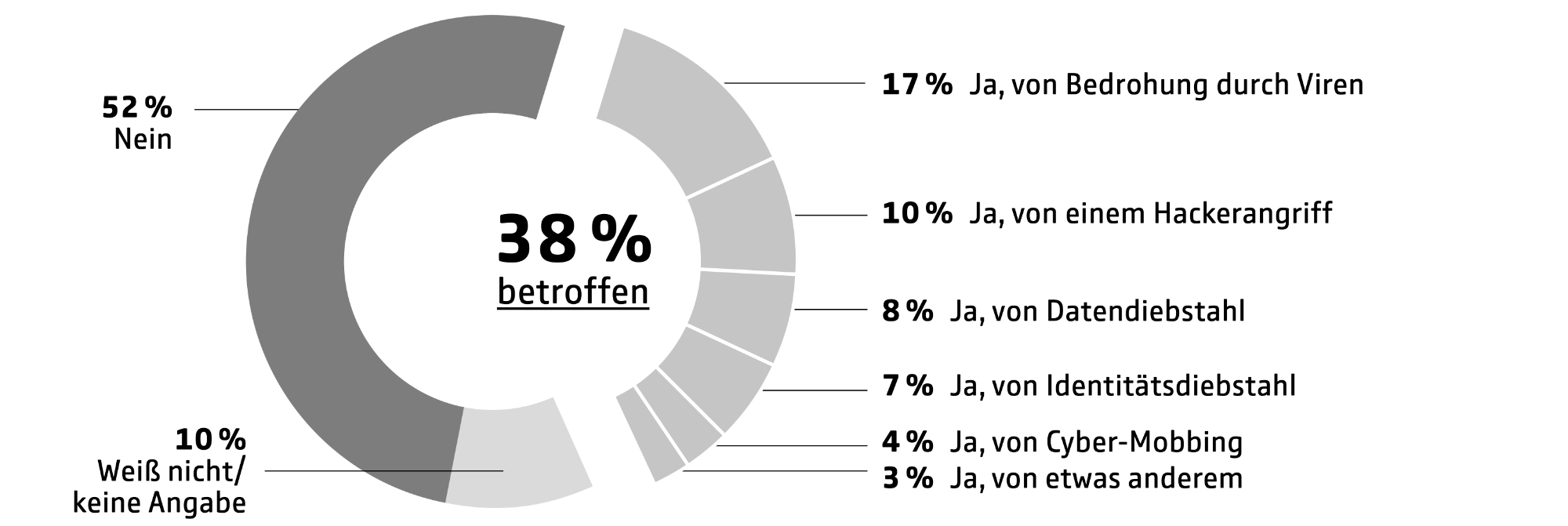

Da die Einfallstore von Hackern so vielseitig sind und sich permanent erneuern, können sich Verbraucher am besten durch Vorsicht und den bewussten Umgang mit ihren persönlichen Daten schützen. Laut Zahlen des Versichererverbandes GDV waren bereits 38 Prozent selbst oder deren Bekannten- und Freundeskreis von einer Attacke betroffen. Die Dunkelziffer dürfte deutlich höher liegen, da viele Attacken im Hintergrund ablaufen (Datenmissbrauch, Spyware, Identitätsklau) und von den Betroffenen oft gar nicht wahrgenommen werden. Die Angriffe auf Smartphones werden lukrativer, da sich dort mittlerweile sämtliche Daten und Informationen über eine Person abschöpfen lassen. Apps für Banking, E-Mails, Messenger oder Soziale Netzwerke sind heute auf fast jedem Smartphone installiert.

Fast 40 % der Internetuser von Cyberangriffen betroffen

Repräsentative YouGov-Studie unter 2.079 Befragten, 2020

Waren Sie oder jemand im Freundes- oder Bekanntenkreis schon einmal von einem Cyberangriff betroffen?*

* Bei "Ja" Mehrfachantworten möglich

Quelle: GDV/ YouGov | www.gdv.de | Gesamtverband der Deutschen Versicherungswirtschaft

Tipps

- Prüfen Sie die Seriosität von Online-Shops vor dem Kauf (z.B. mittels Fake-Shop Detector)

Unvollständiges Impressum, Dumpingpreise oder ungewöhnliche Domain-Endung können Hinweise auf Fake-Shops sein - Sichere Browser, Messenger und Suchmaschinen verwenden

- Mit dem Smartphone nicht in offene Netzwerke einloggen

- Bewusster Umgang mit Informationen in den Sozialen Netzwerken

- Mails von unbekannten Absendern nicht öffnen

- Keine sensiblen Daten (Konto, Kreditkarte, Gesundheitsdaten) versenden

- Anhänge von E-Mails mit einer Virensoftware prüfen, bevor Sie sie öffnen

- Regelmäßige Updates des Betriebssystems und der Virensoftware

- Verwendung eines Passwort-Generators

- Hohe Sicherheit für das private WLAN-Netzwerk (mindestens WPA2)

- Backups Ihrer Daten auf externen Speichermedien

Finanzielle Schäden sind versicherbar

In vielen Fällen kann ein Angriff durch einen bewussten Umgang mit Desktop und Smartphone und der Einhaltung wichtiger Vorsichtsmaßnahmen abgewehrt werden. Doch jede Prävention lässt noch Lücken. Schafft es ein Hacker dann doch mal durch die Firewall und richtet Schaden an, kann eine Cyberversicherung den finanziellen Schaden ersetzen. Zwar können bestehende Verträge zur Rechtsschutz-, Haftpflicht- oder Hausratversicherung auch Bausteine zur Cyberkriminalität enthalten. Da sich „Cybercrime“ aber sehr dynamisch entwickelt und ständig neue Wege findet, wird eine spezielle Cyberabsicherung auch im Privatbereich immer sinnvoller.

Vorteile einer Cyberversicherung

- Schutz bei Hackerangriffen

- Kostenübernahme bei Missbrauch privater Daten

- Cybermobbing (juristische und psychologische Beratung und Löschung rufschädigender Inhalte

- Reputationsschutz

- Finanzieller Ausgleich bei Software-Verlust und Hardwarefehler nach einer Attacke

- Smart-Home-Schutz (Kostenübernahme bei höheren Energie- oder Reparaturkosten)

- Datenrettung nach Hackerangriff oder Virenbefall

- Ersatz für Verluste bei Internet-Ein/Verkäufen

Wappnen Sie sich gegen digitale Angriffe

Mit Vorsichtsmaßnahmen und einer privaten Cyberversicherung

Haftpflichtschutz für Hundebesitzer

Hunde zählen zu den beliebtesten Haustieren Deutschlands. Über 10 Millionen Vierbeiner sind hierzulande als Haustier registriert. Nur Katzen sind mit 16,7 Millionen noch verbreiteter. Vor allem in Familien nehmen Hunde eine sehr zentrale Rolle ein und bilden oft den Ruhepol für Kinder und Eltern. Klar, dass sich um das Wohl des Tieres gekümmert wird: gesundes Futter, ausreichend Bewegung und ausgiebige Streicheleinheiten gehören zur Tagesordnung und sind Grundlage für ein ausgeglichenes Tier.

weiterlesen...

Herrchen und Frauchen zahlen immer

Doch auch der gelassenste Hund kann Auslöser dafür sein, dass ein Dritter zu Schaden kommt. Die Schuhe des Besuchs sind auf einmal interessanter Ersatz für den Kauknochen, der wedelnde Schwanz reißt die Bodenvase um oder das Sommerkleid wird durch den freudig gemeinten Begrüßungssprung zerrissen. Solche Sachschäden halten sich in Grenzen, dennoch muss der Besitzer dafür aufkommen.

Dramatischer wird es, wenn Personen zu Schaden kommen. Dabei muss es nicht der Biss ins Bein sein. Beim Freilauf im Wald kreuzt das Tier einen Radfahrer, der daraufhin schwer stürzt. Für die Behandlungskosten kommt der Hundebesitzer auf, ebenso wie für den anschließenden Verdienstausfall.

Hundehalterhaftpflicht schützt Besitzer

Hundebesitzer haften auch dann, wenn ihr Tier unverschuldet einen Schaden verursacht. Wenn es sich beispielsweise selbst durch einen lauten Knall erschrickt, sich daraufhin von der Leine reißt und über die Kreuzung in der Innenstadt jagt. Der Sachschaden einer Massenkarambolage geht dann schnell in die Zehntausende, Personenschäden mal außen vor.

In den Bundesländern Schleswig-Holstein, Niedersachsen, Hamburg, Berlin, Sachsen-Anhalt und Thüringen besteht derzeit eine allgemeine Versicherungspflicht für Hunde. In anderen Bundesländern gilt diese Pflicht nur bei bestimmten Rassen. Empfehlenswert ist sie unabhängig der gesetzlichen Pflicht für jede Rasse. Personen-, Sach- und Vermögensschaden sind oft in Millionenhöhe versichert und schützen Besitzer vor Ansprüchen, die sie ohne Versicherung aus dem Privatvermögen zahlen müssten.

Wichtige Leistungen einer Hundehalterhaftpflichtversicherung:

- Personenschäden (Schmerzensgeld nach einem Unfall oder Biss)

- Vermögensschäden (Verdienstausfall)

- Sachschäden (beschädigtes Mobiliar oder Eigentum anderer)

- Führen ohne Leinenzwang

- Führen ohne Maulkorb

- Ungewollte Deckakte (z.B. Kosten für den Wurf oder Abtreibung)

- Welpenschutz bei Hündinnen

- Hüten durch Hundesitter

Vielerorts Pflicht – in jedem Fall empfehlenswert

Lassen Sie uns prüfen, ob Ihre Hundehalterhaftpflicht alle Risiken abdeckt

Schutz bei Scheidung?! Prüfe, wer sich ewig bindet

Trotz dem sich liebende Partner am Traualtar einst den ewigen Bund versprochen haben, halten nicht alle Ehen „bis sie der Tod scheidet“. In Deutschland wurden 2021 über 140.000 Ehen geschieden. Gehen Ehepartner dann irgendwann getrennte Wege, müssen auch Versicherungen angepasst werden.

Weiterlesen...

Von der Scheidung tangiert sind in der Regel die gesetzliche Krankenversicherung, Haftpflicht- und Hausratversicherung sowie Rechtsschutz und Risikolebenspolicen. Kurz und knapp, was es jeweils zu prüfen und beachten gibt:

Gesetzliche Krankenversicherung/ Familienversicherung

Hier ist zwischen Trennung und Scheidung zu unterscheiden. Oft geht einer Scheidung eine räumliche Trennung voraus. Während der Trennung bleibt die kostenfreie Familienversicherung für den Mitversicherten bestehen. Ist jedoch die Scheidung richterlich beschlossen, erlischt dieser Anspruch. Dann ist der ehemals kostenfrei Mitversicherte freiwilliges Mitglied in der GKV und muss eigene Beiträge zahlen. Er oder sie hat dann aber eine Austrittsoption. Binnen zwei Wochen nach Erhalt des Hinweises der GKV über den Statuswechsel (Familienmitglied → freiwilliges Mitglied) kann in eine andere private (wenn Voraussetzungen erfüllt sind) oder gesetzliche Krankenkasse gewechselt werden. Kinder verbleiben auch nach der Scheidung in der Familienversicherung des versicherten Elternteils.

Haftpflichtversicherung

In der Regel schließen Ehepartner einen Familientarif ab bzw. versichern sich gegenseitig in einem Vertrag. Nach einer Trennung oder Scheidung, sollte jeder seinen eigenen Haftpflichtvertrag abschließen. Zu prüfen ist, ob der bestehende Familientarif einfach auf einen „Singletarif“ umgeschrieben werden kann. Sind Kinder vorhanden, dann liegt es nahe, den Familientarif beizubehalten, dann bleiben die Kinder ebenfalls versichert.

Risikolebensversicherung/ Todesfallleistungen

Eine Risikolebensversicherung zahlt im Todesfall den Hinterbliebenen die vereinbarte Summe aus. Hierfür wird meist der Partner im Vertag als Bezugsberechtigte/r vermerkt. Bei einer Trennung oder Scheidung sollte das angepasst werden, falls der Ex-Partner nicht länger bezugsberechtigt sein soll. Dann bieten sich eventuell vorhandene Kinder als Empfänger einer Todesfallleistung an. Auch bei Rentenversicherungen mit Todesfallleistungen sollte der/die Bezugsberechtigte nach einer Trennung oder Scheidung gegebenenfalls angepasst werden.

Hausratversicherung

Hier ist es wichtig, wer der Versicherungsnehmer ist. Zieht dieser mit seinem Hab und Gut aus, kann er die bestehende Hausratpolice auf seine neue Wohnsituation anpassen lassen. Hier sind die neue Anschrift und Wohnfläche mitzuteilen, um auch eine ausreichende Versicherungssumme sicherzustellen.

Verbleibt der Partner, der nicht Versicherungsnehmer der bisherigen Hausratversicherung war, in der Wohnung, so benötigt er/sie eine eigene Hausratpolice. Das wird oft vergessen – im Schadenfall besteht dann kein Versicherungsschutz.

Rechtsschutzversicherung

In einer Familienrechtsschutzversicherung ist der Partner mitversichert. Bei Scheidung sollte der Versicherungsnehmer den Versicherer darüber informieren. Der Ehepartner ist nach Vertragsanpassung dann nicht mehr mitversichert und muss sich selbst eine eigene Rechtsschutzversicherung suchen. Bis auf wenige Rechtsschutzversicherer gibt es auch keine Absicherung der Anwalts- und Gerichtskosten bei einer Scheidung. Je nach Tarif kann eine außergerichtliche Beratung im begrenzten Umfang eingeschlossen sein. Diese deckt jedoch nicht die anfallenden Anwalts- und Gerichtskosten.